אתר הפוסט הזה כתבתי עם אוראל, תותח בניתוח חברות טכנולוגיה וערך שמעלה את מרבית התכנים שלו לטוויטר וגם כותב בדה-מרקר.

קונספט חדש, ניתחנו ביחד חברה מאוד מאוד מעניינת, אולי הכי מעניינת בשוק הייטק הישראלי שרוב האנשים, מה לעשות – לא יודעים איך לאכול אותה.

אז בואו נדבר על מאנדיי!

אתחיל דווקא מהסוף – לפני שהעמקתי עם אוראל בחברה הייתי די שלילי לגביה, זרמתי עם האמירה הרווחת בציבור גדול של משקיעים שטוען שמדובר בבועה עקב השווי הגבוה. היום, אני מכיר לעומק את החזון של החברה, החדשונות, היזמות הבלתי פוסקת וחושב שבהחלט זכינו (ישראל) ביהלום עם המון פוטנציאל.

אתר השרשור המשותף שלנו ניתן לראות כאן:

על החברה

מאנדיי הוקמה ב-2012 על ידי רועי מן וערן זינמן ומעסיקה כ-1000 עובדים כאשר מחציתם עובדים בישראל. הפתרונות שהיא מציעה התפתחו במהלך השנים ממערכת לניהול תקשורת בין חברי צוות, למערכת לניהול פרויקטים בארגונים.

פתרונות הליבה של החברה עמם החלה הם פתרונות לניהול פרויקטים ו-Workflow. מול הפתרונות הללו, החברה הרחיבה את הצעותיה לשימושים שאינם ליבה, כמו שיווק, תפעול, Creative, מימון, ניהול קשרי לקוחות ועוד. החברה מאפשרת אינטגרציה ותפעול מתוך הפלטפורמה של כל האפליקציות המובילות שעובד בארגון צריך (Dropbox, Gmail, Slack וכו’).

המודל העסקי

לחברה יש 4 רמות תמחור שונות כשהיקרה ביותר בהן היא ב-48 דולר לחודש (בנוסף יש תוכנית מותאמת אישית לחברות). כל ארגון משלם לפי מספר המשתמשים במוצר, כמה דולרים לכל משתמש, במודל SaaS (תוכנה כשירות). כאמור, יש סוגים שונים של משתמשים, בהתאם לרמת המורכבות של המוצר ומספר משתמשי הקצה (Seats).

על הפלטפורמה

פלטפורמות Low code מספקות סביבת עבודה לטובת יצירת אפליקציות ותוכנות ללא הצורך בקידוד ידני וללא ידע בשפות תכנות. הפלטפורמות הללו מורידות את זמני כתיבת הקוד, את עלויות כתיבת התוכנה ומאפשרות לייצר תוכנה custom made באופן פשוט ומהיר.

כלי Low Code מכילים את כל הכלים לפיתוח גרפי מהיר (מבנה נתונים, לוגיקה עסקית, תבניות מוכנות ל UI/UX).

מערכות Low Code או תפ”מ (מערכות תשתית לפיתוח מהיר) הן הכוכב העולה, בעיקר במרחב ה-IT.

על פי גארטנר ב-2023 כמחצית מהחברות (הבינוניות והגדולות) ישתמשו בכלי Low Code.

שתי תוכנות שאני מאוד אוהב במאנדיי הן Workdocs (דומה ל-Google Docs) ו-WorkSpaces שהיא תוכנת ניהול המשימות מהנוחות שאני מכיר. בנוסף, כלי חדש יחסית של החברה בשם BigBrain מאפשר ניתוח דאטה ואיסוף נתונים בעזרת AI ו-ML.

תחרות

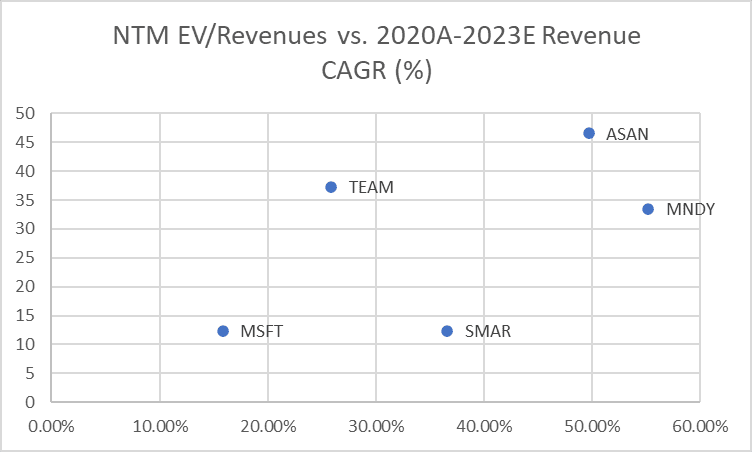

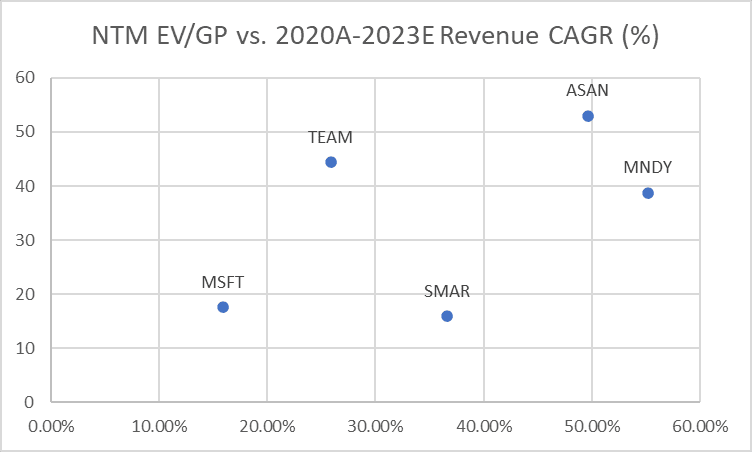

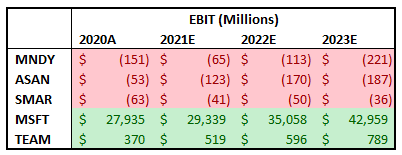

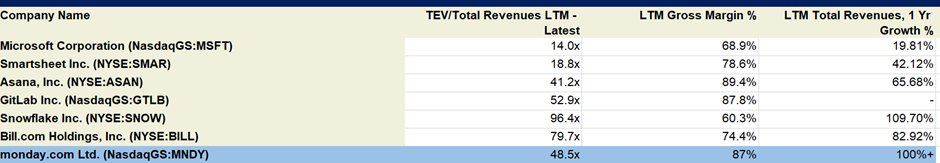

תחרות לא חסרה בסקטור, חברות כמו Smart Sheets ,Trello, Wrike, Asana, Jira, Nifty, Workfront מנסות לנגוס בעוגה ונותנות פייט מכובד מאוד למאנדיי. כמובן שגם הגדולות מתכננות להיכנס למגרש המשחקים (בעיקר מיקרוסופט ואדובי). במרבית סקרי הלקוחות ואתרי ביקורות מאנדיי זוכה בציונים גבוהים משל הפלטפורמות השונות, צומחת הכי מהר, בעלת צמיחת לקוחות גדולים הכי מהירה. כמו כן ניתן לראות בטבלאות הבאות שמאנדיי נמצאת במצב מצוין אל מול המחתרות מבחינת CAGR אך מבחינת תחזית EBIT היא לא קרובה לרווחיות. כאמור החברה מכוונת לצמיחה ולכן הוצאות השיווק והפיתוח גבוהות ופוגעות ברווח הנקי.

על המניה

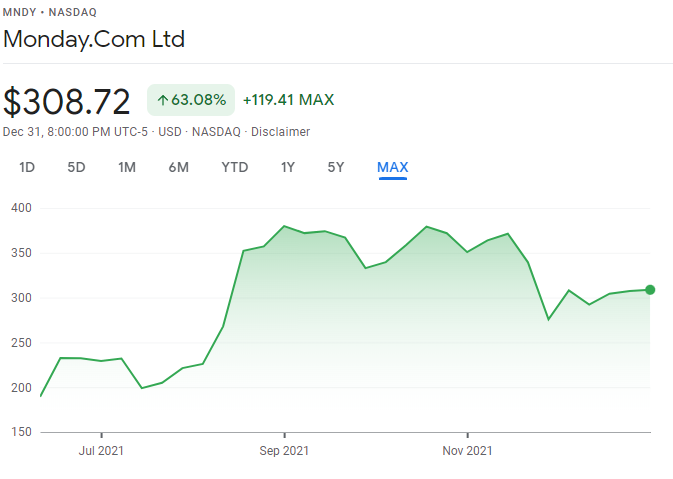

החברה הונפקה ב-10 ליוני במחיר 155$, פתחה את המסחר ב-173 דולר למניה, ונסחרת היום במחיר 310$, עלייה של 100% בדיוק ממחיר ההנפקה. החברה לא זולה, השווי שלה (כ-14 מיליארד דולר) מקנה לה מקום בחמישיית החברות הישראליות עם השווי הגבוה ביותר בעולם. בשיאה המניה הגיעה למחיר של 450$ ומאז התממשה מעט למחיר הנוכחי, חשוב לציין שלמרות שסקטור הצמיחה בוול-סטריט ספג מימוש כבד השנה, מאנדיי התעלמה מכך והציגה ביצועים טובים מאוד עד כה.

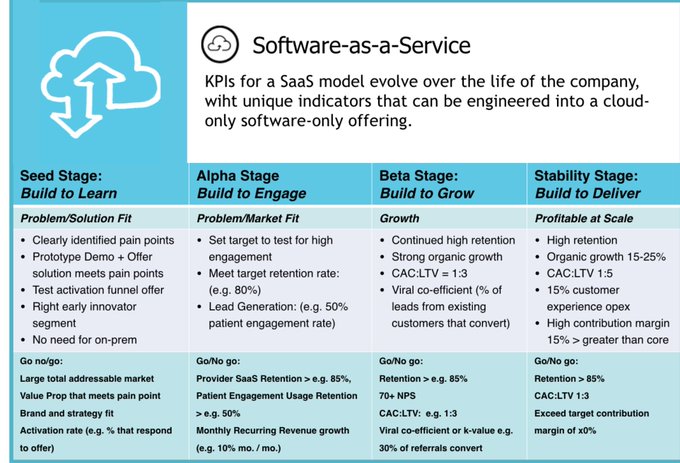

ה-KPIS במודל SaaS

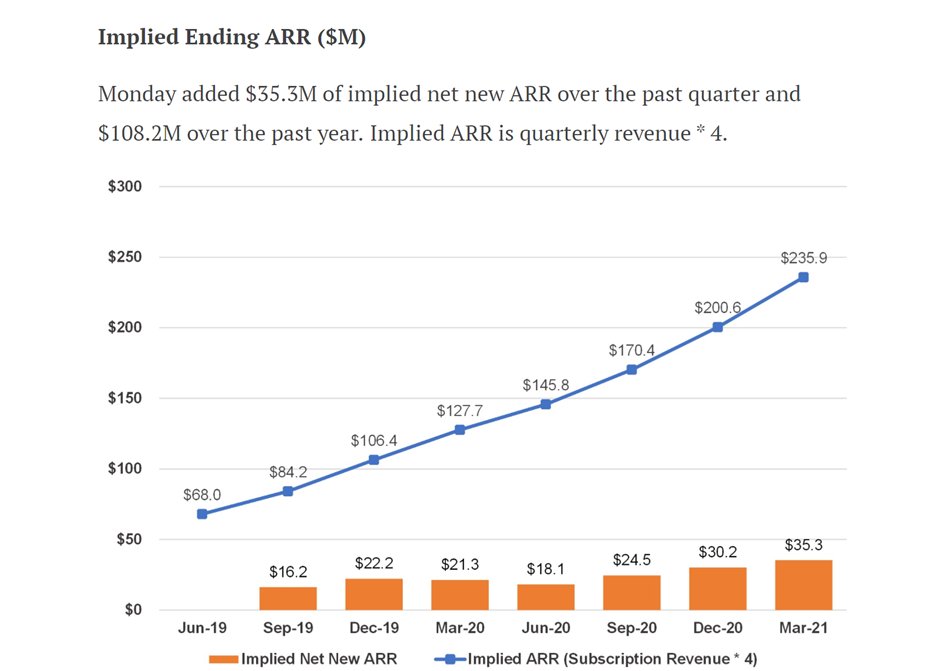

- הכנסות חוזרות בקצב שנתי (ARR) לוקחים רבעון או חודש ומכפילים ב-4/12 לאמוד פוטנציאל קדימה

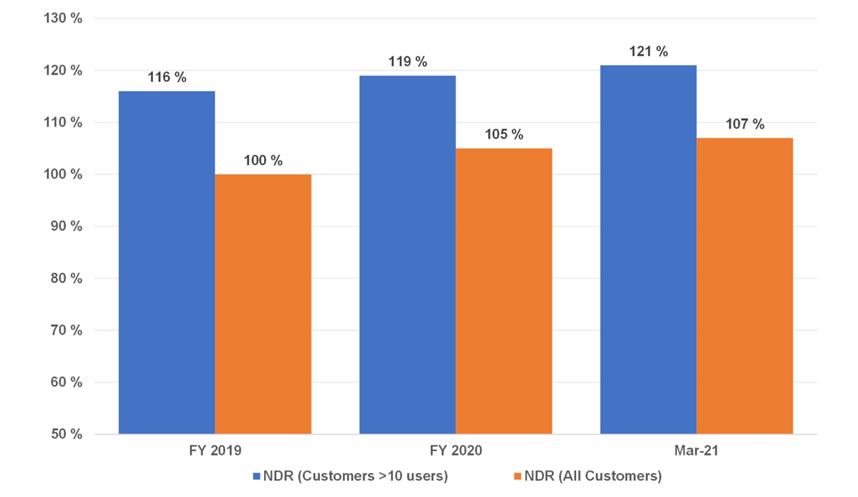

- שיעור צמיחה מלקוחות קיימים (NDRR), לדוגמה 130% (נחשב טוב) מעיד שהחברה צמחה 30% מלקוחות קיימים או דרך מכירה צולבת או מכירת מוצר יותר יקר.

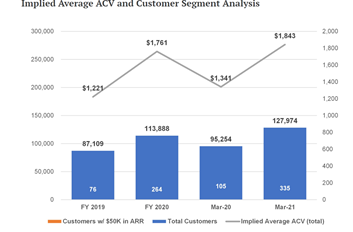

- מה ה-ACV כלומר הכנסה ממוצעת חוזרת מכל לקוח, מעין ARPU רק במודל SAAS

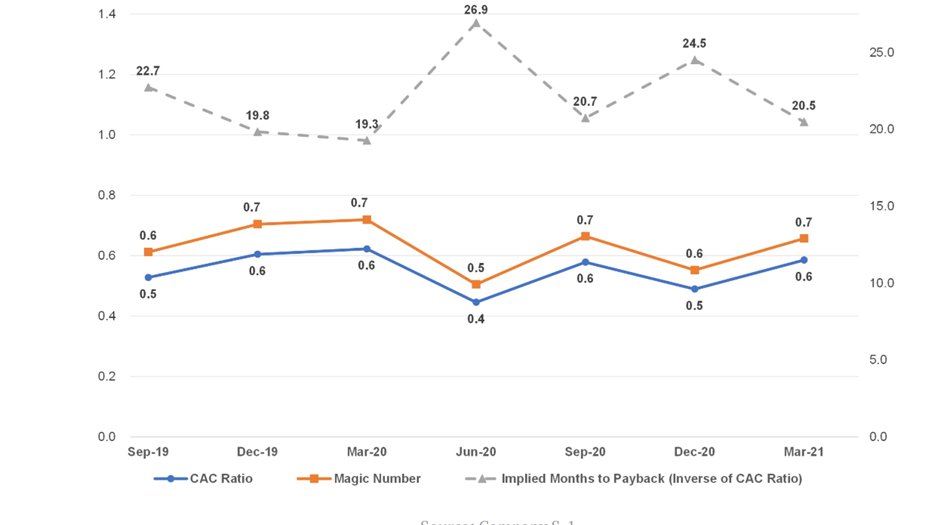

- חברה שמוציאה המון על שיווק כמו מאנדי, נדרש להבין איך נראה ה”Cac/payback” שבעצם בודק תוך כמה זמן החברה מצליחה להחזיר את עלות רכישת הלקוח.

- מושג נוסף שנדרש להכיר הוא LTV/CAC – כמה אני מרוויח על כל לקוח.

איך ה-KPIS נראו בתחילת שנה אצל מאנדי? ה-ACV יחסית נמוך ועומד על 1843$ לכל לקוח.

ה-ARR עומד על 235 מיליון$ וצומח.

ה-NDRR עמד על 107% נמוך יחסית באסטרטגיה אנו נדון בדיוק למה.

ה-CAC/Paybackעמד על 21 חודשים.

אסטרטגיה התחלתית

נתנו פתרון lowcode לסטארטאפים קטנים בתהליך שכל הOnboarding (ההרשמה) הואללא מגע אנושי (No touch funnel) מה שהקל על החברה לצמוח כי לא דרש ממנה המון משאבים ותהליך המכירה היה קצר מאוד, למרות הצמיחה המרשימה בקרב הלקוחות (הגיעו למעל 130 אלף לקוחות) היו בעיות.

החברה הבינה שה-NDRR שלה נראה יחסית חלש, עמד על 107%, וה-ACV היה גם נמוך 1800$, וכדי להאיץ את קצב הצמיחה ואף לחזק את המודל העסקי שיצליח לצמוח יותר מהלקוחות הקימיים הם צריכים לעשות פיבוט בתמהיל הלקוחות ולעבור ל-“Enterprises”רק שפה התהליך המכירה הוא לא כזה קצר ודורש הרבה משאבים.

אז כיום האסטרטגיה היא Flywheel בקרב -Enterprises בקצרה, מנסים להיכנס “בדלת” אצל תאגיד גדול, בהתחלה עובדים עם צוות אחד והצוות מראה את המוצר לעוד צוות וככה לצמוח בתוך הארגון, עד כמה זה קריטי? הכנסה ממוצעת בתאגיד גדול הוא 50 אלף$ ACV, לעומת ACV של 1800$ איך נראה הביצוע עד כה?

איך נראה ה Gotomarket לאסטרטגיה והאם כבר אפשר לראות Execution?

החברה החלה להעסיק עובדי מכירות והרבה מהם ואף נעזרה בחברות IT (מזכיר שלפני זה הכל היה דיגיטלי)

– מעל 112 שותפים ברחבי העולם

– 70 עובדי שיווק שיעזרו להביא לקוחות קימיים בעיקר בשיווק דיגיטלי

– מעל 400 אנשי מכירות

איך נראים הKPIS ב-Q3?

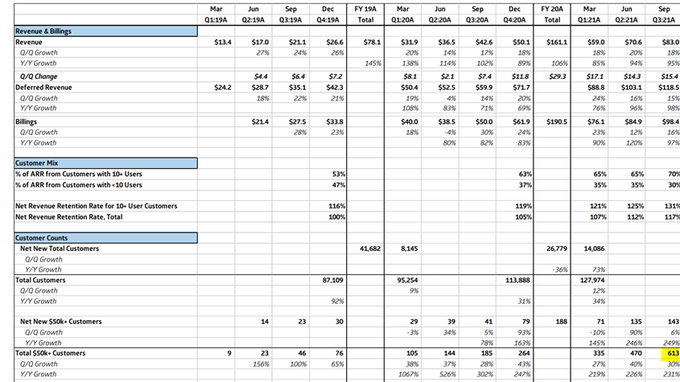

– הצמיחה בהכנסות מואצת ל-95%

– ה-NRR הגיע ל-130% ללקוחות הגדולים – השיגו FCF חיובי

– לקוחות ה-Enterprisesהגיעו ל-613! צמיחה מטורפת לעומת 335 בתחילת שנה

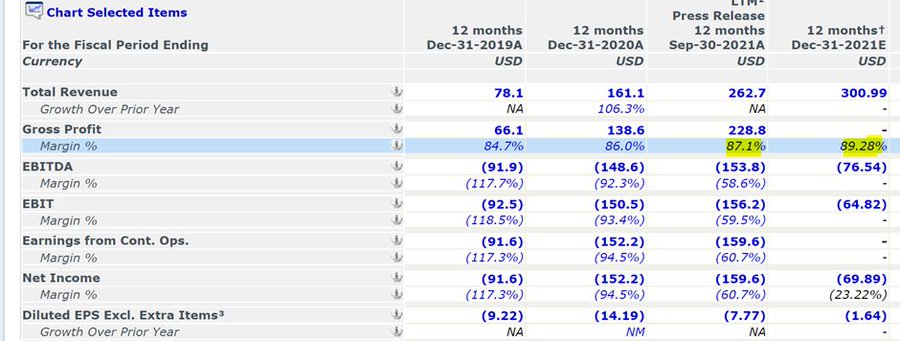

– רווחיות גולמית הגיעה ל-90% ושברה שיא בהחלט נראה שעד כה ה-execution מרשים

כפי שניתן לראות החברה צמחה בקצב מרשים מאוד וצמחה בשנתיים האחרונות כ-100% כל שנה בהכנסות כאשר במקביל לצמיחה בהכנסות החברה מצליחה לשפר את המרווח הגולמי שלה מרבעון לרבעון אשר מעיד על הפוטנציאל לרווחיות בהמשך במידה והחברה תחליט להשקיע פחות בצמיחה אזכיר שלחברה יש כ-900M$ מזומן.

תמחור

המשקיעים מוכנים לשלם עליה מכפיל 29 לשנה הבאה על המכירות, לא זול, אז למה? להזכירכם, מודל SAAS הוא מודל עסקי חזק, שמבוסס הכנסות חוזרות שקל לאמוד ומאנדי היא החברת סאאס השניה הכי צומחת בנאסד”ק (אחרי SNOW נסחרת ב-81 ל-2022) עם TAM עצום, רווחיות גולמית מטורפת. מצ”ב תמחור.

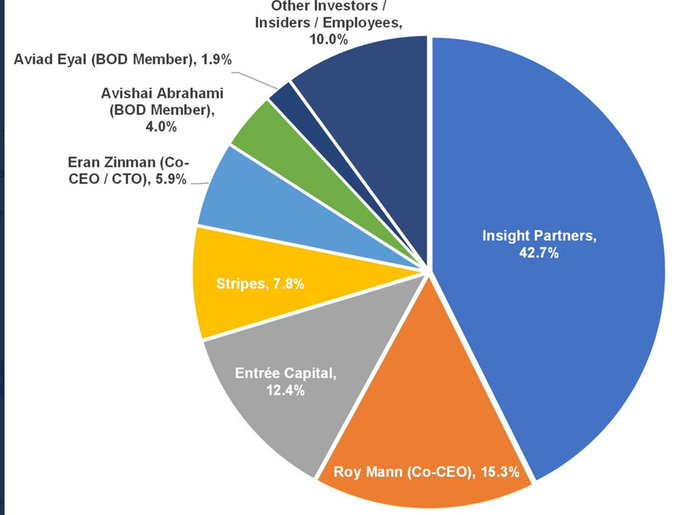

בעלי מניות

נקודה נוספת שצריך להסתכל בהיבט של החברה היא בעלי המניות המאוד חזקים שלה. אפשר לראות את הקרנות הכי חזקות בעולם, חברות טכנולוגיות כמו סטרייפ, סייל פורס, זום, גורם אשר יכול להעיד על הטכנולוגיה ועל האמון שההנהלה מקבלת ממשקיעים סופר חזקים.

מי שרוצה להעמיק עוד ולהבין מה החברה הזאת רוצה לעשות בשוק ואיך היא מתכוונת להפוך ל”מערכת ההפעלה של החברות” אני ממליץ להאזין לפרק המצוין שיצא בימים האחרונים בגיקונומי של @ReemSherman שמדבר עם @zzeran שלפחות עליי – עשה רושם מצוין.

כתבה מעניינת

תודה רבה

ומה אומר על זה שהיא ירדה עכשיו עד כמעט למחיר הנפקה?

מבין שהחברה צומחת אבל ההוצאות שלה ובמיוחד על שיווק גבוהות

אשמח לתגובה

אהלן,

המניה סובלת מהסנטימנט השלילי של מניות הצמיחה בארה”ב והתכווצות המכפילים כתוצאה מהעלאות הריבית הצפויות.

התמחור היום הרבה יותר הגיוני בעיני אבל כל עוד הסנטימנט לא משתנה אין סיבה לרוץ ולקנות.